В декабре 2020 года правительство Санкт-Петербурга и Минстрой РФ подписали соглашение об ограничении объемов ежегодного вывода жилья до 2030 года. Снижение темпов строительства уже привело к нерыночному росту цен в крупнейших городах России. Так, стоимость квадратного метра в 1 полугодии 2021 года значительно увеличилась в Краснодаре и Омске, где объемы вывода жилья в продажу не вернулись к допандемийному уровню. Аналогичная ситуация может возникнуть и на рынке новостроек северной столицы.

Ввод жилья

Аналитики Циан выяснили, как обстоит ситуация с ценами и новым предложением на первичном рынке недвижимости Петербургского региона, сравнили с ситуацией в иных локациях и проанализировали, к чему может привести подобное решение.

- Темпы вывода (старта) новых проектов в Петербургском регионе не вернулись к допандемийному уровню. Немалую роль в этом сыграло соглашение об ограничении объемов строительства жилья в Санкт-Петербурге до 2030 года.

- В Москве и в большинстве других городов-миллионников показатели вывода нового предложения вернулись к 2019 году. Только в 4 из 16 локаций наблюдается резкое снижение новых объемов.

- В 1 полугодии 2021 года цена квадратного метра на первичном рынке Петербургского региона увеличилась сильнее, чем в Московском регионе: на 10% против 8%. Ранее столичная недвижимость дорожала быстрее.

- Спрос на жилье перестал быть ключевым фактором роста цен на первичном рынке Петербургского региона. По числу ДДУ нет рекордов, в то время как стоимость квадратного метра существенно увеличивается.

В дальнейших расчетах учитываются зарегистрированные договоры долевого участия (ДДУ) с квартирами и апартаментами. Покупателями выступают физические лица, заключившие розничные сделки (не более 5 жилых помещений на одного дольщика внутри ЖК). Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые учитываются в официальной статистике от Росреестра. Средние цены рассчитаны по строящимся ЖК без учета проектов из премиальных сегментов.

Вывод новых проектов для Московского и Петербургского регионов фиксируется по дате старта активных продаж (публикации прайс-листов при наличии всех разрешительных документов). Для городов-миллионников по дате первой публикации проектной декларации в ЕИСЖС.

1. Строить будут меньше

В 1 полугодии 2020 года в Московском регионе было выведено в продажу 2,91 млн кв. м жилья в 215 корпусах. В Петербургском регионе — 2,22 млн кв. м. в 185 новых домах. Для обоих регионов это достаточно низкие показатели, что было связано с локдауном весны прошлого года. Для сравнения в 1 полугодии 2019 года в столичном регионе в продажу вышло 4,4 млн кв.м. в 311 корпусах, в Петербургском — 5,58 млн кв. м. в 365 корпусах.

В 1 полугодии 2021 года показатели в Московском регионе вернулись к допандемийному уровню — 4,75 млн кв. м нового жилья в 329 корпусах. В Петербургском регионе ситуация обратная. За январь-июнь 2021 года в продажу вышел лишь 181 корпус с 2,36 млн кв. м. жилья, т.е. показатели остались на уровне прошлого “карантинного” года. Это же видно и по итогам 2020 года. В Московском регионе за год выведено 7,62 млн кв. м жилья в 520 корпусах, т.е. лишь на 6% меньше, чем в 2019 году (тогда — 8,14 млн кв. м. в 580 домах), в Петербургском — 4,47 млн кв. м в 330 корпусах. Это на ~40% меньше, чем в 2019 году. Таким образом, за последние полтора года темпы вывода новых корпусов в продажу в Петербургском регионе существенно упали и к настоящему времени не вышли на прежний уровень, тогда как в столичном регионе ситуация нормализовалась.

Среди причин такой динамики, и последствия локдауна и переход на эскроу-счета. Немалую роль в 1 полугодии 2021 года сыграло и соглашение об ограничении объемов строительства жилья в Санкт-Петербурге до 2030 года, подписанное властями города и Министерством строительства РФ. По нацпроекту “Жилье и городская среда” ежегодно в Санкт-Петербурге застройщики должны были возводить 5,5 млн кв. м. жилья. По мнению петербургского правительства такие объемы строительства могут привести к сверхнагрузке на инфраструктуру, поэтому вместо 5,5 млн кв. м власти города предложили остановиться на цифре в 3,2 млн кв. м в год. Она включает, в т.ч. и те объемы, которые не попадают в продажу (жилье для очередников, для расселения ветхого жилья и т.д.) В последующие годы, согласно документу, вывод будет снижен до 2,6-2,8 млн кв.м. и лишь в 2030 году вновь достигнет отметки в 3 млн кв.м. Подобная динамика в перспективе может привести к существенному росту цен на первичном рынке недвижимости Петербургского региона.

Новое предложение* на рынке Московского и Петербургского регионов

|

|

2018 год |

2019 год |

2020 год |

2021 год |

||||||

|

1 полуг. |

2 полуг. |

Итого |

1 полуг. |

2 полуг. |

Итого |

1 полуг. |

2 полуг. |

Итого |

1 полуг. |

|

|

Площадь, млн кв. м |

||||||||||

|

Москва |

2,4 |

3,8 |

6,2 |

2,4 |

2,4 |

4,8 |

2,1 |

2,8 |

4,9 |

3,0 |

|

Московская область |

1,4 |

2,6 |

4,0 |

2,0 |

1,3 |

3,4 |

0,8 |

1,9 |

2,7 |

1,8 |

|

Московский регион |

3,8 |

6,5 |

10,2 |

4,4 |

3,7 |

8,1 |

2,9 |

4,7 |

7,6 |

4,8 |

|

Санкт-Петербург |

4,0 |

1,8 |

5,9 |

4,5 |

1,9 |

6,4 |

1,8 |

1,8 |

3,6 |

1,7 |

|

Ленинградская область |

1,2 |

0,6 |

1,8 |

1,1 |

0,4 |

1,6 |

0,5 |

0,4 |

0,9 |

0,7 |

|

Петербургский регион |

5,2 |

2,4 |

7,6 |

5,6 |

2,4 |

8,0 |

2,2 |

2,2 |

4,5 |

2,4 |

|

Корпуса, ед. |

||||||||||

|

Москва |

159 |

248 |

407 |

160 |

171 |

331 |

128 |

192 |

320 |

213 |

|

Московская область |

120 |

187 |

307 |

151 |

98 |

249 |

87 |

113 |

200 |

116 |

|

Московский регион |

279 |

435 |

714 |

311 |

269 |

580 |

215 |

305 |

520 |

329 |

|

Санкт-Петербург |

215 |

137 |

352 |

251 |

147 |

398 |

134 |

105 |

239 |

110 |

|

Ленинградская область |

86 |

56 |

142 |

114 |

48 |

162 |

51 |

40 |

91 |

71 |

|

Петербургский регион |

301 |

193 |

494 |

365 |

195 |

560 |

185 |

145 |

330 |

181 |

* Под новым предложением понимается суммарная площадь квартир и апартаментов в домах, вышедших в открытую реализацию на первичном рынке

Источник: Аналитический центр Циан

2. Только в 4 миллионниках резкое снижение объемов вывода жилья по сравнению с допандемийным уровнем

В других миллионниках пандемия оказала противоречивое влияние на объемы ввода жилья в продажу. По итогам 2020 года в 6-ти городах из 14 показатели существенно просели (Краснодар, Красноярск, Челябинск, Уфа, Волгоград, Ростов-на-Дону), в 5 — увеличились (Казань, Самара, Воронеж, Екатеринбург, Нижний Новгород), в Омске, Новосибирске и Перми — остались на прежнем уровне.

В 1 полугодии 2021 года динамика вновь разнонаправленная: в большинстве миллионников показатели соответствуют допандемийному уровню (Казань, Уфа, Новосибирск, Ростов-на-Дону) или даже превысили его (Нижний Новгород, Волгоград, Самара, Пермь, Екатеринбург, Воронеж). Лишь в 4 городах объемы существенно просели — это Краснодар, Красноярск, Омск и Челябинск, но такое сильное снижение по сравнению с 1 полугодием 2019 года, как в Санкт-Петербурге (в 2,7 раза), было лишь в Красноярске и Омске.

Click here to preview your posts with PRO themes ››

Новое предложение на рынке городов-миллионников, площадь, тыс. кв. м.

|

|

2019 год |

2020 год |

2021 год |

1 полуг.21 / 1 полуг.19 |

||

|

Город |

1 полуг. |

2 полуг. |

1 полуг. |

2 полуг. |

1 полуг. |

|

|

Города, где новинок на рынке новостроек выходит больше, чем до пандемии |

||||||

|

Нижний Новгород |

104 |

142 |

255 |

269 |

291 |

180% |

|

Волгоград |

113 |

109 |

36 |

103 |

283 |

149% |

|

Самара |

115 |

145 |

213 |

132 |

265 |

130% |

|

Пермь |

135 |

277 |

192 |

268 |

298 |

121% |

|

Екатеринбург |

529 |

430 |

343 |

746 |

944 |

78% |

|

Воронеж |

320 |

108 |

175 |

366 |

522 |

63% |

|

Города, где новинок на рынке новостроек примерно столько же, как и до пандемии |

||||||

|

Казань |

287 |

287 |

347 |

337 |

301 |

5% |

|

Уфа |

502 |

643 |

213 |

468 |

478 |

-5% |

|

Новосибирск |

653 |

306 |

378 |

496 |

593 |

-9% |

|

Ростов-на-Дону |

495 |

308 |

182 |

509 |

428 |

-14% |

|

Города, где новинок на рынке новостроек выходит заметно меньше, чем до пандемии |

||||||

|

Челябинск |

428 |

115 |

120 |

145 |

207 |

-52% |

|

Краснодар |

1606 |

901 |

639 |

637 |

700 |

-56% |

|

Красноярск |

645 |

437 |

187 |

281 |

245 |

-62% |

|

Омск |

66 |

44 |

25 |

91 |

21 |

-68% |

Источник: Аналитический центр Циан

- Петербургский регион опережает Московский по темпам роста цен

В 2019 году, до начала пандемии коронавируса, цены на первичном рынке в Московском регионе росли более высокими темпами, чем в Петербургском регионе. Так, по итогам года, стоимость квадратного метра в Москве увеличилась на 8%, в Московской области — на 10%. В Ленинградской области за это же время ценник прибавил лишь 1%, а в Санкт-Петербурге вообще снизился на 4%.

По итогам 2020 года стоимость “квадрата” существенно увеличилась во всех локациях: от 12% в Ленинградской области, до 23% в Московской. Примечательно, что в Санкт-Петербурге ценник вырос сильнее, чем в Москве — 20% против 15%. В целом по Московскому и Петербургскому регионам увеличение стоимости кв. м. за 2020 год составило по 21%. Годом ранее Московский регион показал +11%, в то время как Петербургский -6%.

В 1 полугодии 2021 года ситуация вновь изменилась. По итогам 6 месяцев цены в Москве и Санкт-Петербурге увеличились на 11%, а Ленинградская область существенно опередила Московскую — 20% против 8%. Московский регион показал +8%, Петербургский +10%.

Таким образом, “северная столица” и весь Петербургский регион начинают обгонять Московский регион по темпам роста цен: если в 2019 году динамика была отрицательная, то сейчас она не просто положительная, а даже более выраженная, чем в Московском регионе. Одной из причин сложившейся ситуации может быть стагнация объемов вывода жилья в продажу. Так, цены в 1 полугодии 2021 года значительно выросли в Омске и Краснодаре, где в продажу вышло не так много новых корпусов. Решение об ограничении строительства в перспективе может привести к еще более существенному росту цен.

Динамика цены кв. м. на первичном рынке Московского и Петербургского регионов с 2019 по середину 2021 гг. (в 2019 и 2020 гг. за год — с января по декабрь, в 2021 г. за первое полугодие — с января по июнь)

|

|

Период |

||

|

2019 г. |

2020 г. |

1 полугодие 2021 |

|

|

Москва |

+8% |

+15% |

+11% |

|

Московская область |

+10% |

+23% |

+8% |

|

Московский регион |

+11% |

+21% |

+8% |

|

Санкт-Петербург |

-4% |

+20% |

+11% |

|

Ленинградская область |

+1% |

+12% |

+20% |

|

Петербургский регион |

-6% |

+21% |

+10% |

Источник: Аналитический центр Циан

3. Спрос снизился, цены продолжают расти

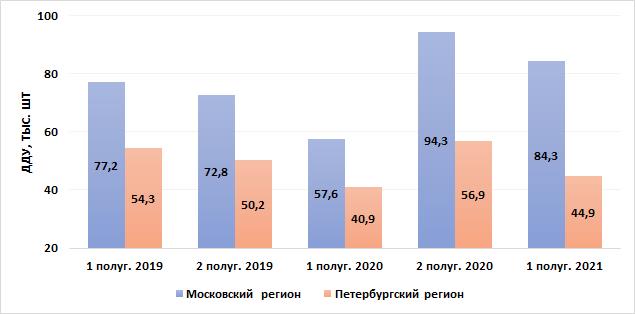

В 2020 году на значительный рост цен на первичном рынке недвижимости оказал влияние ажиотажный спрос, вызванный действием льготной ипотеки. Во втором полугодии 2020 года на первичном рынке Московского и Петербургского регионов было заключено рекордное количество сделок — 94,3 и 56,9 тыс. ДДУ соответственно. В 1 полугодии 2021 года спрос снизился, однако в Московском регионе он остается выше допандемийного уровня. В Петербургском регионе такого не наблюдается — текущий спрос ниже на 17%, чем в 1 квартале 2019 года.

Январь и май 2021 года оказались самыми слабыми по спросу из-за длинных каникул (5,6 тыс. и 6,6 тыс. ДДУ соответственно). В остальные месяцы количество сделок не превышало 9 тыс. В июне, последнем месяце действия льготной ипотеки с прежними условиями, результат также не оказался впечатляющим — всего 7,3 тыс. ДДУ (в 2 раза меньше, чем в пиковые месяцы 2 полугодия 2020 года).

За счет повышенного спроса во 2 полугодии 2020 года цена квадратного метра в Санкт-Петербурге увеличилась на 11%, в Ленинградской области — на 8%. В 1 полугодии 2021 года на первичном рынке Петербургского региона на 21% меньше сделок, чем полугодием ранее, но цены, при этом, выросли в Санкт-Петербурге на те же 11%, а в Ленинградской области намного сильнее — на 20%. Ажиотажа, как в 2020 году, на рынке уже нет, цены в то же время продолжают расти даже более быстрыми темпами. Соответственно, спрос перестал быть ключевым фактором подорожания жилья на первичном рынке Петербургского региона. Теперь причины иные, в том числе связанные и с ограничениями на строительство.

Количество сделок на первичном рынке Московского и Петербургского регионов

Источник: Аналитический центр Циан

«Мораторий на строительство — фактор роста цен на первичном рынке недвижимости, о котором говорят реже, чем о других. В информационной повестке есть новости о повышенном спросе, увеличении цен на строительные материалы, нехватке рабочей силы. Ограничения на строительство — ещё один фактор, который, к тому же, не удастся компенсировать в короткие сроки, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Рост цен на фоне дефицита нового строительства в совокупности с увеличением ставок по ипотеке и низким уровнем доходов населения, ведёт к снижению доступности жилья. По сути, такое ограничение вывода новых проектов, которое мы наблюдаем в Санкт-Петербурге, входит в определенное противоречие с целью строить по 120 млн кв. м в год. Проблема с нехваткой инфраструктуры может быть решена через другие механизмы (корректировки инвестконтрактов, схемы ГЧП)».